炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:券业行家

在相继披露三季报的上市券商中,行家留意到“同城券商”国元证券与华安证券,一组饶有趣味的“对比”。

业绩谁强?

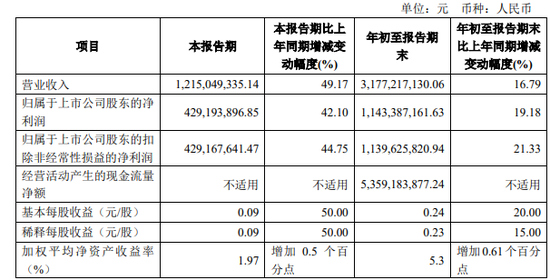

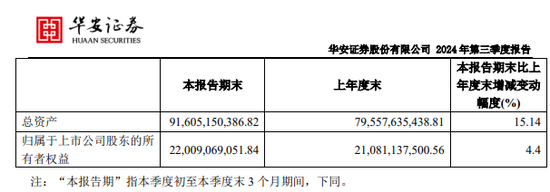

10月28日晚间,安徽籍上市券商华安证券(600909.SH)发布了2024年三季度报告:当期营业收入12.15亿元,同比增长49.17%;归母净利润4.29亿元,同比增长42.10%。而在今年前三季度,华安证券营业收入31.77亿元,同比增长16.79%;归母净利润11.43亿元,同比增幅为19.18%。

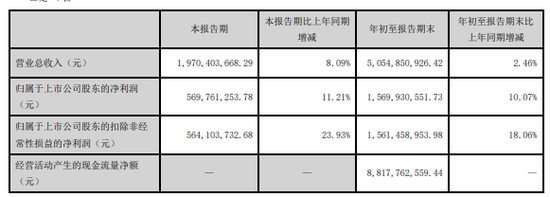

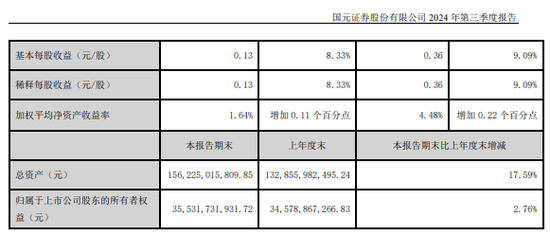

而在两天之前,同为皖籍券商的国元证券(000728.SZ),已先行一步披露了三季报。当期营业收入19.70亿元,同比增长8.09%;归母净利润5.70亿元,同比增长11.21%。今年前三季度,国元证券营业收入50.55亿元,同比略增2.46%;归母净利润15.70亿元,同比增长10.07%。

总体来看,两家券商均取得了良好的业绩:国元证券相对来说体量更大,而华安证券的同比增速更为明显。

优势业务

行家根据今年前三季度合并利润表数据,对比了两家券商的优势业务及同比表现。

自营业务均是两家券商第一大业务,占总营收的比例分别达到36.89%和38.07%。2024年前三季度,国元证券揽收18.65亿元,同比激增136.74%;华安证券揽收12.09亿元,同比增长63.88%。

经纪业务为华安证券第二大业务,为国元证券第三大业务。华安证券揽收6.23亿元,同比下降14.99%;国元证券揽收6.47亿元,同比下降6.24%。

信用业务为国元证券第二大业务,揽收10.83亿元,同比下降20.23%。华安证券信用业务揽收1.75亿元,同比下降46.33%。

资管业务为华安证券第三大业务,揽收4.27亿元,同比增长28.58%;国元证券揽收1.15亿元,同比增幅达59.31%。

因资本市场遇冷,两家券商投行业务表现均欠佳:国元证券揽收0.96亿元,同比下降39.72%;华安证券揽收0.51亿元,同比下降8.03%。

综合来看,华安证券在资管业务方面对国元证券的绝对优势依然保持,但相对差距有所缩小;其余主营业务均有待全力追赶。

总裁PK

颇为巧合的是,华安证券“75后”总裁赵万利先生,国元证券“80后”总裁胡伟先生,在2023年内相继从副职“转正”。

履历显示,赵万利生于1975年8月,大学本科学历,公共管理硕士。曾任华安证券经纪业务总部经理、风险管理部副总经理、办公室副主任、办公室主任、总裁助理兼办公室主任等职。他于2015年12月至2019年6月任董事会秘书,自2018年8月起任副总经理。2023年5月4日,赵万利出任华安证券总经理。

胡伟生于1981年1月,中共党员,硕士研究生学历,保荐代表人。曾任国元证券投资银行总部项目经理、投资银行总部业务三部、业务五部副经理、投资银行总部业务五部、业务九部经理,股权管理部总经理、投资银行总部副总经理、业务三部经理等职。他于2021年12月起任副总裁,2022年12月任执委会副主任;2023年12月15日,胡伟担任国元证券总裁、执委会主任。

2023年报显示,赵万利的薪酬为163.99万元;胡伟薪酬更高,为180.4万元。考虑到职级提升和业绩向好,两位在2024年是否会“加薪”,尚待年报见分晓。

合规事项

衡量券商表现,除了财报业绩之外,还有合规运营的考量。为此,行家不完全统计了2024年内公开披露的罚单事项。

从违规事项“级别”来看,两家券商总部均有罚单,并且均来自安徽证监局。

2024年2月4日,安徽证监局对国元证券采取出具警示函的监管措施,并记入证券期货市场诚信档案。涉及四项违规:廉洁从业管理存在不足,部分岗位人员出现廉洁从业风险,个别廉洁从业风险线索未按期报告;未在承诺期限内完成个别直投项目股权清理工作;发布证券研究报告业务管理制度不够完善,个别研究报告制作不够审慎、质量控制审核把关不够严格、内控流程存在瑕疵;未及时对信息系统故障进行应急报告。

两周之后的2024年2月18日,华安证券收到了安徽证监局监管函。因涉及“左江科技”等研究报告存在制作不审慎的情形;在人员管理、网络安全管理、融资融券业务管理等方面存在不足;投行业务个别项目尽职调查不充分,质控、内核把关不严,持续督导不到位。以上情况反映出公司内部控制、公司治理等方面存在缺陷,安徽证监局对华安证券采取责令改正的监管措施,并记入证券期货市场诚信档案。

财富管理条线违规事项较为集中:国元证券深圳深南大道中国凤凰大厦营业部,青岛辽宁路证券营业部两家网点,均有时任从业人员违规炒股、代客交易的情况。因未能及时发现和严格规范员工违规执业行为,投顾业务合规管理不到位,对员工投资行为管理不到位的情况,华安证券郑州商都路营业部及当事人被“双罚”。

期货业务方面,国元期货合肥分公司因对员工居间合作行为管理不到位,内部控制不完善,被采取责令改正的监管措施,并记入证券期货市场诚信档案。期货从业人员张洁因未对归属于其名下的个别居间人展业风险予以及时排查,也被监管警示并记档。工商信息显示,国元期货合肥分公司在今年6月注销。今年2月,中期协依据安徽证监局监管罚单,对时任国元期货从业人员侯伯双“以他人名义从事期货交易,触碰了期货从业人员执业底线”,采取“暂停期货从业资格6个月”的纪律惩戒。

总体来看,国元证券总部旗下机构和网点共有6起监管事项;华安证券则有3起。数量上国元证券违规人员较多,而华安证券总部及机构的惩戒力度更大。

并购可能

自行家入行以来,关于两家券商的“合并”,坊间曾有多种传闻。尤其是今年以来,国联证券并购民生证券,浙商证券并购国都证券,以及国泰君安并购海通证券,三项重大事件,搅动了券业江湖风云。

要知道,国元证券和华安证券的股东方均为安徽国资背景,这也难怪会引起圈内外人士的遐思。

由于43家上市券商三季报尚未完成披露,行家依据今年上半年报数据,衡量了两家券商“相加”之后的行业地位。

数据显示,国元证券与华安证券今年上半年营业收入之和为50.47亿元,在43家上市券商中排名第17位。归母净利润之和为17.14亿,超过光大证券(维权)、方正证券和东吴证券,排名第12位。

诚然,两家券商的体量距行业头部尚有距离。但在券商合并的预期之下,两家同城券商,有着相对年轻的高管群体,并且没有“散装”的“历史包袱”,做大做强的梦想,值得嘉许。